Wer bei Google nachschlägt, ob sich Immobilien lohnen, erhält rund 15 mio. Ergebnisse mit nahezu ebenso vielen Empfehlungen, wie die Rentabilität von Immobilien zu berechnen sei.

Dabei stößt man auf Artikel von jedem der in der Immobilienbranche etwas zu sagen hat – oder es sich zumindest wünscht. Meistens wird dann mit vielen Fachbegriffen und Definitionen um sich geworfen. In vielen Fällen fragt man sich jedoch, ob der Autor diese selbst einmal nachgeschlagen hat, bevor er sie sich ausgedacht hat.

Die Aussagen stehen dabei von Artikel zu Artikel im Widerspruch, gleiche Begriffe werden unterschiedlich verwendet, entscheidende Kennzahlen vernachlässigt oder unwichtige überbewertet und für die häufig zitierte Eigenkapitalrendite finden sich so viele Definitionen und Berechnungen, dass man zu jeder Immobilie eine andere nehmen könnte.

Was also sind die entscheidenden Zahlen, Daten und Fakten einer Immobilie?

Die häufigste Empfehlung ist die Berechnung der Mietrendite

Mietrendite? Mietzins? Nettorendite? Mietfaktor?

ie erste Schwierigkeit bei der Differenzierung der einzelnen Begriffe stellt die Miete dar. Welche Miete muss denn wann angewendet werden?

Wir unterscheiden dabei vor allem die Brutto- und die Nettokaltmiete.

Die Bruttokaltmiete ist die häufig im Mietvertrag festgehaltene Kaltmiete, zu der noch Strom- und Heizungskosten für den Mieter hinzukommen.

Zur Renditeberechnung bietet sie sich offensichtlich nicht an, da sie kalte Betriebskosten (Müllabfuhr, Wasser, Abwasser etc.) beinhaltet, die nur einen durchlaufenden Posten darstellen.

Was wir brauchen ist die Nettokaltmiete.

Die Nettokaltmiete stellt die Zahlung des Mieters für die reine Raumüberlassung durch den Vermieter dar.

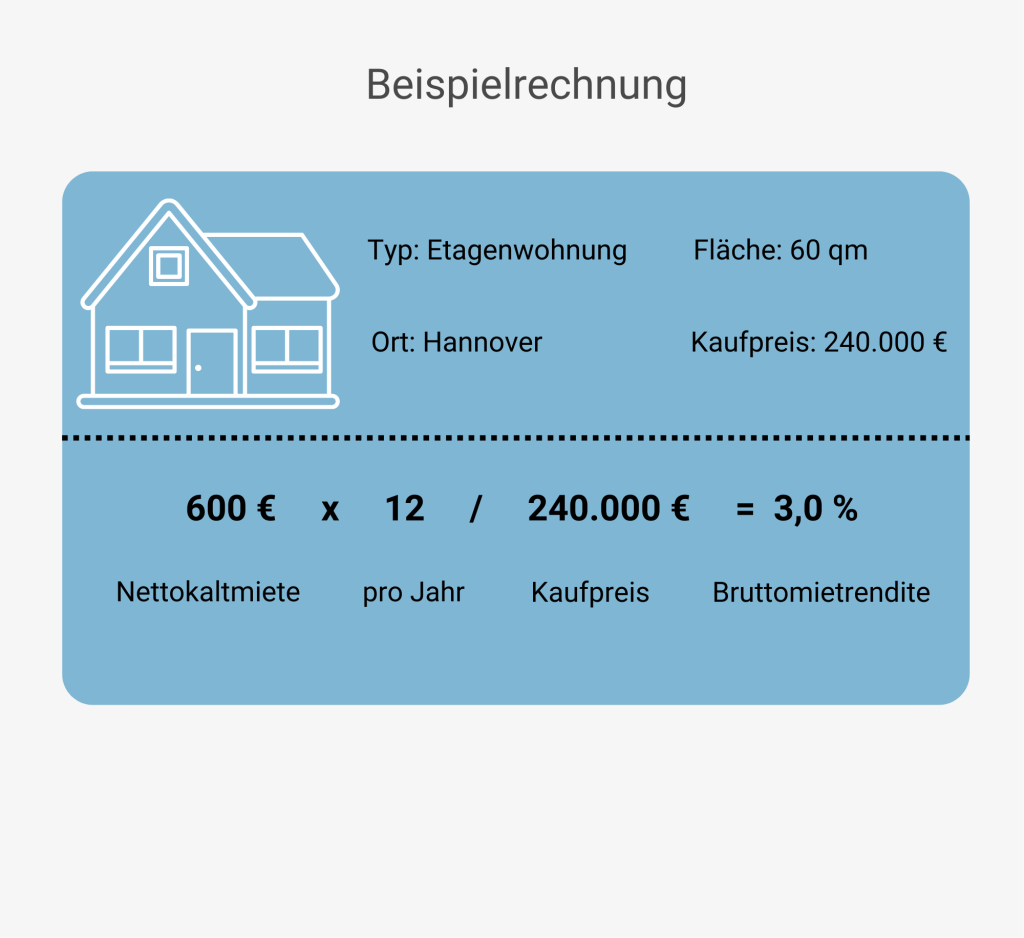

Zur Berechnung der Bruttomietrendite (oder auch Bruttomietzins) wird diese nun ins Verhältnis zum notariellen Kaufpreis gesetzt.

Bruttomietrendite = Jahresnettokaltmiete / notariellen Kaufpreis

Was sagt mir diese Zahl jetzt?

Nun, erstmal überhaupt nichts. Die Bruttomietrendite basiert auf zwei Kennzahlen: Dem aktuellen Kaufpreis und der aktuellen Miete. Auch dem unerfahrensten Immobilieninvestor ist vermutlich bewusst, dass eine 6-stellige finanzielle Entscheidung nicht nach zwei Zahlen getroffen werden sollte.

Woher rührt dann die unumstrittene Beliebtheit?

Die Bruttomietrendite ist in erster Linie ein Vergleichsindikator.

Das bedeutet, dass mehrere Immobilien in gleicher oder stark ähnlicher Lage und gleichem oder ähnlichem Zustand gut verglichen werden können. Insbesondere wird er häufig genutzt, um z.B. zwei Immobilien gleicher Standortklassifikation (zwei C-Städte, zwei B-Städte etc.) miteinander zu vergleichen oder auch die Entwicklung eines Standorts anhand der Entwicklung der ortsüblichen Bruttomietrendite darzustellen.

Die Bruttomietrendite wird meist auch nur kurz Mietzins genannt und der Kehrwert als Kaufpreisfaktor, Mietfaktor oder Vervielfältiger bezeichnet.

Der Mietfaktor ist also der Kaufpreis geteilt durch die Jahresnettokaltmiete.

Ein Mietzins von 3% entspricht einem Faktor von rund 33, ein Mietzins von 4% dem Faktor 25, 5% dem Faktor 20 usw.

Ob ein Objekt rentabel ist, richtet sich dabei nicht in erster Linie nach dem Mietzins. Ein Objekt mit hohem Mietzins – ergo einem niedrigen Mietfaktor – kann in einem so schlechten Zustand sein, dass nach Kauf noch viele weitere Kosten anfallen. Umgekehrt kann ein Objekt mit einem niedrigen Mietzins bereits in einem ausgezeichneten Zustand sein, für die nächsten 10 Jahre keine Kosten verursachen, aber viel Mieterhöhungspotenzial haben.

„Im Internet stand aber, dass ich nicht über Faktor 25 kaufen soll!“

Dann lass es.

Wer eine langfristige Investition in Hunderttausenderhöhe auf Grund eines Indikators beurteilen will, ist auch einfach noch nicht bereit für den Immobilienmarkt.

Sehr beliebt ist auch die „Schönrechnung“ des Mietzinses anhand von Sollmieten.

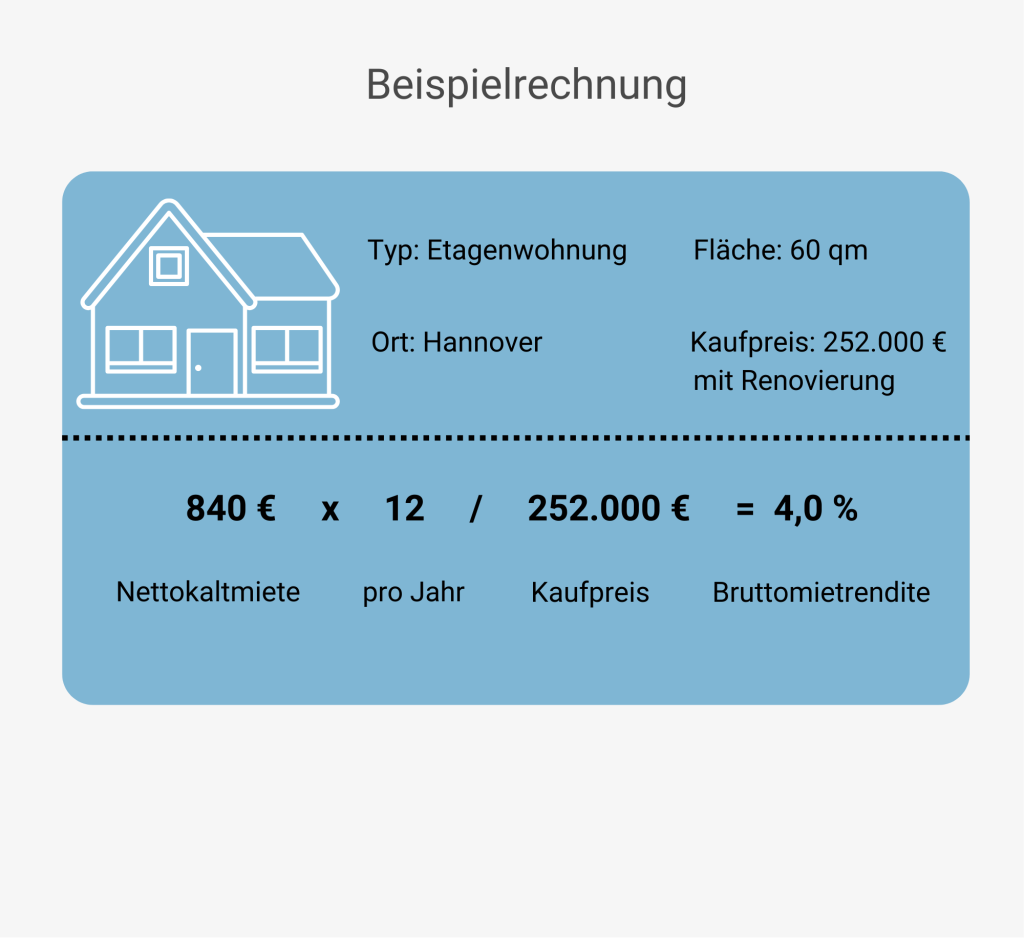

Unser „3%- Objekt“ mit 240.000€ Kaufpreis und 600€ Ist-Miete wird angeblich für 200€/m² renoviert und soll danach für 4€/m² mehr vermietet werden. Der Kaufpreis mit Renovierung ist also 252.000€ und die Sollmiete 840€.

Herzlichen Glückwunsch! Das „neue“ Objekt kann nun mit 4% Mietzins inseriert und beworben werden. Ob die Renovierungskosten in dem Umfang bleiben und die Mieterhöhung auch nur gesetzlich umsetzbar ist, wird sich zeigen. Solange der Faktor stimmt, ist der durchschnittliche Youtube-Immobilien-Investor aber erstmal glücklich.

Um die Mietrendite darauf aufbauend etwas aussagekräftiger zu gestalten, werden daher alle weiteren einmaligen und laufenden Kosten in der Nettomietrendite berücksichtigt.

Subtrahieren wir von der Nettokaltmiete die Bewirtschaftungskosten, also vor allem Verwaltungskosten und Instandhaltungskosten/-rücklagen, erhalten wir den Jahresreinertrag.

Dieser Jahresreinertrag wird ins Verhältnis zum Kaufpreis zzgl. Kaufnebenkosten und Kauffolgekosten (notwendige Renovierungs- und Sanierungskosten) gesetzt.

Vor allem die Berücksichtigung von auf den Kauf folgenden Kosten ist für Kapitalanleger dabei ein entscheidendes Merkmal zur Vergleichbarkeit des Zustands unterschiedlicher Objekte.

Beispiel: 240k Mietzins 3%, 270k Mietzins 3,2% gleicher Zustand, gleiche Größe

Ergänzung: Leerstand wird nicht berücksichtigt

Renovieren oder nicht renovieren - das ist hier die Frage!

Ärgert man sich schon bei der Besichtigung die Gasmaske vergessen zu haben und schlägt schon vor dem letzten Raum die Kosten für eine chemische Reinigung nach, muss etwas geschehen. Dieses etwas geht im Falle von Immobilien immer mit Kosten einher. Ab wann lohnt sich aber die Investition in die Renovierung oder Sanierung eines Objekts?

Vorerst sind die Begriffe Renovierung und Sanierung klar abzugrenzen von Instandhaltungsmaßnahmen. Letztere betreffen Maßnahmen am gesamten Objekt bzw. dem Gemeinschaftseigentum. Erstere betreffen hingegen nur das Sondereigentum also nur die individuelle Wohneinheit.

Für die Optik und Bewohnbarkeit der eigenen Wohneinheit muss dementsprechend auch selbst Sorge getragen werden. Teilweise direkt nach Kauf, häufig auch erst Jahre oder Jahrzehnte später. So oder so müssen die anfallenden Kosten aber einkalkuliert werden. In welchem Zyklus Renovierungsmaßnahmen anfallen hängt auch stark von dem betroffenen Teil der Wohnung ab – Wände können durchaus bei jedem Mieterwechsel gestrichen werden; das Bad eher alle 15 Jahre neugemacht werden. Jede Renovierung wertet dabei das Objekt weiter auf und erhöht so auch die Vermietbarkeit und die erzielten Mieteinnahmen.

Zur Berechnung der Rentabilität einer finanziellen Maßnahme, muss der erwartete Nutzen damit ins Verhältnis gesetzt werden. In diesem Fall muss also geschaut werden, wie viel Mehrwert die geplante Mieterhöhung im Verhältnis zu den erwarteten Renovierungskosten bringt.

Natürlich würde man keine Investition treffen, die sich nicht selbst refinanziert. Gesprochen wird dabei von der Amortisation. Die Amortisationszeit von Renovierungskosten sollte in der Regel nicht mehr als XXX Jahre (10) sein.

Hat meine 60 m² Wohnung also Renovierungskosten in Höhe von 300€/m² sollte ich die Miete um mindestens 2,50€/m² erhöhen können.

Die steuerliche Betrachtung kann dabei vernachlässigt werden, da ich die zusätzlichen Einnahmen zwar versteuern, die Aufwendungen der Renovierung aber auch steuerlich absetzen kann.

Auf der anderen Seite sollte ich direkt von Beginn an ca. 2,50€/m² pro Monat als Rücklage für Renovierungen ansparen, um keine unvorhergesehenen zusätzlichen Belastungen zu haben.

Die Alternative zur Zahlung mit Eigenkapital wäre eine Finanzierung der Kosten.

Sollte ich bei den gestiegenen Zinsen nicht so wenig wie möglich finanzieren?"

Das kommt ganz darauf an, wie wichtig einem die Rendite ist. Wenn man keine bis wenig Rendite anstrebt, sollte immer so wenig wie möglich finanziert und so viel Eigenkapital wie möglich investiert werden.

„Aber bei Finanzierungen zahle ich doch mit den hohen Zinsen nur drauf!“

Das ist theoretisch ri… Ach nein, das ist sogar theoretisch falsch. Und das nicht auf Grund des immer wiederkehrenden Scheinarguments, dass die Zinsen steuerlich absetzbar sind. Das ist zwar auch richtig, aber wenn ich 100€ mehr zahle und davon 50€ Steuern zurückerhalte, habe ich trotzdem 50€ mehr Kosten gehabt.

Nein, das Zauberwort heißt Opportunitätszins.

Der Opportunitätszins stellt den Zinssatz dar, den ich alternativ bei einer vergleichbaren Anlage am Markt erhalten würde.

Aber was genau muss hier verglichen werden?

Im obigen Beispiel sprachen wir von 18.000€ Renovierungskosten. Investiere ich diese einmalig erhalte ich sie über die Mieterhöhung im Laufe von 10 Jahren zurück und habe danach die weiterhin gesteigerte Miete.

Finanziere ich die 18.000€ (z.B. zu 3,5% Zinssatz, 8,5% Tilgung, ca. 10 Jahre Laufzeit und 3.653€ Zinsen) habe ich die erhöhten Einnahmen ebenso, muss aber zusätzliche Zinsen zahlen. Auf der anderen Seite habe ich aber immer noch (vorläufig) meine 18.000€ und kann sie investieren.

Schaffe ich es also diese 18.000€ zu mehr als den angenommenen 3,5% p.a. zu investieren, werde ich im Laufe der 10 Jahre mehr Zinsen erwirtschaften, als mich die Finanzierung kostet.

Das ist einerseits mit Aktien möglich, aber die sind den meisten Anlegern zu volatil und unberechenbar.

Zum Glück haben Immobilien eine ganz gute Rendite!

„Muss ich jetzt also eine Immobilie mit einem Mietzins von 3,5% finden?“

Selbstverständlich nicht. Der Mietzins hat mit dem zu erreichenden Opportunitätszins nichts zu tun. Der gesuchte Wert lautet Eigenkapitalrendite.

Was wir suchen ist eine Anlage – in diesem Fall eine Immobilie – die uns mindestens 3,5% Eigenkapitalrendite erwirtschaftet.

Eigenkapitalrendite - der wahre Renditeindikator! Oder doch nicht?

Der begriff der Eigenkapitalrendite ist die Übersetzung des Englischen „Return on Equity“.

Ziel ist die Findung der Rendite, die ich auf das tatsächlich von mir investierte Eigenkapital erhalte.

Der Begriff wird in den Wirtschaftswissenschaften hauptsächlich im Zusammenhang mit der Rentabilitätsberechnung von Unternehmen genutzt und hat die kurze und knappe Formel:

Gewinn : Eigenkapital = Eigenkapitalrendite

Verwendungsbedingt bezieht sich die wirtschaftliche Eigenkapitalrendite dabei auf einen festen Zeitraum, der im Regelfall ein Jahr beträgt. Für Unternehmen wird dann jährlich eine auf das zurückliegende Jahr berechnete Eigenkapitalrendite veröffentlicht.

Schauen wir uns das ganze bei Immobilien an.

Der Gewinn wird dargestellt durch unseren Jahresreinertrag abzüglich unserer Finanzierungskosten.

Das Eigenkapital ist das von uns insgesamt investierte Kapital.

Und schon kommen wir zu einigen grundlegenden Problemen. Eine Immobilie muss nach Kauf keinen positiven Cashflow haben, sondern eine monatliche Zuzahlung erfordern. Außerdem ist unser Betrachtungszeitraum nicht ein Jahr, sondern im Regelfall – gegeben durch die steuerliche Besonderheit – 10 Jahre.

Würde man nun alle Eigenkapitalinvestitionen der ersten 10 Jahre ins Verhältnis zum Jahresreinertrag dieser 10 Jahre setzen, würde man eine Zahl erhalten, die keinerlei Aussagekraft mehr mit sich bringt.

Unser Ziel ist es die Immobilie an Hand der Eigenkapitalrendite vergleichbar zu anderen Anlagen insbesondere auch Aktien zu machen.

Was dazu nötig ist, ist streng genommen nicht die Eigenkapitalrendite, sondern die annualisierte Rendite (Vgl. annualised Return). Also die Rendite, die ich durchschnittlich pro Jahr auf das bis dato von mir investierte Eigenkapital erhalte, bei Reinvestition der Gewinne.

Dabei muss ich natürlich auch berücksichtigen, wie viel Kapital ich wann investiere, da ich auf die Investition des ersten Jahres einen stärkeren Zinseszinseffekt hätte, als auf die Investition des zweiten Jahres usw.

Das erreiche ich nur über die Berechnung der annualisierten Rendite, die umgangssprachlich und vor allem in Bezug auf Immobilien allerdings im Regelfall eben Eigenkapitalrendite genannt wird.

Die Formel dafür lautet: , wobei n die zu betrachtende Anzahl an Jahren, Ek das im Jahr k investierte Eigenkapital, Gk der Gewinn nach dem Jahr k und p die annualisierte Rendite sind.

Des Weiteren ist bei der Berechnung wichtig, was genau mein Gewinn ist. Dieser besteht nicht (nur) aus meinem Jahresreinertrag, sondern auch aus dem Tilgungsgewinn und der Wertsteigerung meines Objekts.

Hat mein Objekt nach 10 Jahren einen Wert von 300.000€, bei einer Restschuld von 200.000€ hätte ich bei einem Verkauf weitere 100.000€ Gewinn, die in der Berechnung berücksichtigt werden müssen.

Berechnet man nun einige Beispiele, wird auffallen, dass die annualisierte Eigenkapitalrendite besser ist, je weniger Eigenkapital investiert wird.

Das ist das Ergebnis des sogenannten Leverage-Effekts. Der sagt aus, dass der Gewinn durch die Investition von Fremdkapital „gehebelt“ wird und dadurch eine höhere Rendite gemessen zu meinem eigenen investierten Kapital erreiche.

Da die Eigenkapitalrendite von Immobilien immer noch deutlich über dem aktuelle Zinsniveau liegt, lohnt es sich auch weiterhin so viel wie möglich zu finanzieren, um den Leverage-Effekt so gut wie möglich für die eigene Investition zu nutzen.

Da du schon bis hier hin gelesen hast, hast du doch bestimmt Interesse an einem kostenfreien Renditerechner, mit dem du ganz einfach die Rendite deiner Objekte berechnen kannst. Oder du hast bereits eine Immobilie in Aussicht, von der du die Rendite berechnen willst. Du kannst dich gerne jederzeit melden und wir rechnen zusammen.